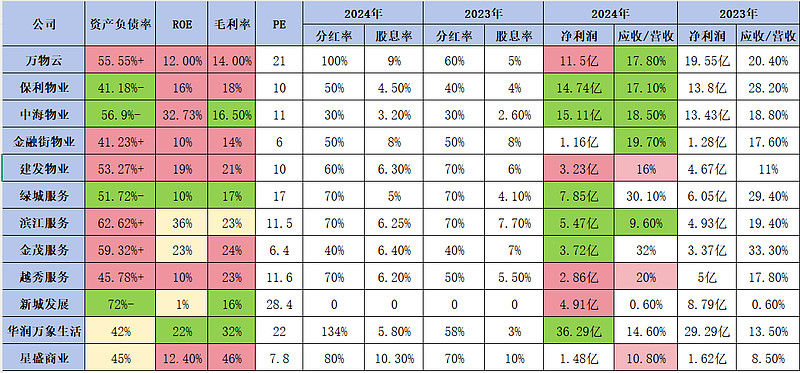

港股物业公司年报横向对比

在2022年起楼市走熊到现在,楼价一直走低,看着东莞的楼市,2021年3万多的房子现在单价只要13000左右,按照租金回报率来说,大概也能达到2%左右,感觉楼市目前应该暂时企稳了,作为物业管理公司,只是简单的收租形式,似乎也达到了相对安全的情况。

目前该爆的物业公司母公司已经爆完了,而港股的物业股相对估值不高,而且分红比较慷慨,就整理了一下物业公司的数据看看。

上表整理了港股主要物业公司的数据,整理出来有几方面的原因

1、资产负债率仍然是吊在房地产公司头上的利剑,资产负债率低的公司相对来说大额分红的可能性更高。

2、ROE其实就是净资产的盈利能力,但是还是有所失衡,毕竟部分物业公司账户上屯了大量的现金,ROE相对就低,而负债较高的企业,ROE反而会高。

3、股息率和分红率,可以说这两个数据是港股目前股价的支柱,尤其是这种缺乏想象空间的股票。

4、应收/营收,目前物业公司最大的问题就是物业费不好收的问题,根据这个占比大概能看出公司收款情况

从以上表格来看,简单对比一下数据:

1、资产负债率:目前资产负债率2024年同比优化的仅有4家公司,保利物业、中海物业、绿城服务和新城发展,而华润以及星盛基本保持不变,其他公司资产负债率均上升。

2、从ROE来看,仅有绿城服务和华润保持有所增长,其他公司均减少或保持不变,达到20%以上的有中海、滨江服务、金茂和华润。

3、从毛利率来看,中海、绿城、新城和华润均有所上升,星盛商业最为突出,毛利率达到46%,其次是华润的32%,其余公司均在15%到20%区间,这也说明,商业的毛利率远高于房地产物业管理的毛利率。

4、从PE来看,新城发展财报好转,PE达到28.4,华润由于出色的盈利能力和分红,估值最高;其次是万物云,主要还是因为它的高额分红,哪怕21的市盈率,分红率也达到9%,其他公司PE均在10左右。

5、从应收/营收来看,目前就绿城服务和金茂服务的比例较高,达到30%。其他公司基本都保持在15%-20%这个幅度,而华润和星盛更是控制在15%以下。

6、股东回报率:说白了就是分红,中海目前股息率仅仅3%,而分红率是30%,年报出来后大跌眼镜,大家给到它11倍的PE,也是估计它能提高分红率。而最慷慨的是华润和万物云,基本都是100%的分红。星盛商业和金融街的股息率较高,主要是其估值比较低,目前来看这两个公司业绩缺乏增长的预期,规模也难以扩大,所以PE较低,显得股息率较高。

总评:

从规模来看,毫无疑问还是万物云、中海物业、保利发展以及华润最为稳定,也是最具品牌规模效应。

从股息来看,中海、金融街、保利以及新城发展均有提高分红的可能,不过从PE来看,中海和保利的估值已经是按照50%的分红率而给到了,金融街虽然有提高分红率的能力,不过净利润却在缩减,新城发展这方面有较大的弹性。

从数据来看,滨江服务、越秀服务、中海物业、金茂服务都是盈利能力较好的物业公司。

从运营来看,万物云的碟城计划逐步铺开,2025年的数据应该会有所上升;新城发展逐步走出泥潭,经营开支和减值会逐步缩减;中海和保利、滨江作为国企,规模会不断扩大

如有侵权或违规请及时联系我们,我们将立刻予以删除。